4.1.2—125 税收减免备案

【事项名称】

税收减免备案

【业务描述】

符合备案类税收减免的纳税人,如需享受相应税收减免,应在首次享受减免税的申报阶段或在申报征期后的其他规定期限内提交相关资料向主管税务机关申请办理税收减免备案。

纳税人在符合减免税条件期间,备案材料一次性报备,在政策存续期可一直享受,当减免税情形发生变化时,应当及时向税务机关报告。

【设定依据】

《中华人民共和国税收征收管理法》第三十三条第一款

【办理材料】

1.安置残疾人就业增值税即征即退优惠(减免性质代码:01012701、01012716,政策依据:财税〔2016〕52号),应报送:

(1)《税务资格备案表》2份。

(2)安置精神残疾人的,提供精神残疾人同意就业的书面声明以及其法定监护人签字或印章的证明精神残疾人具有劳动条件和劳动意愿的书面材料。

(3)《中华人民共和国残疾人证》或《中华人民共和国残疾军人证(1至8级)》。

(4)安置的残疾人的身份证件复印件,注明与原件一致,并逐页加盖公章。

2.光伏发电增值税即征即退优惠(减免性质代码:01021903,政策依据:财税〔2016〕81号),应报送:

(1)《税务资格备案表》2份。

(2)自产的利用太阳能生产的电力产品的相关材料。

3.软件产品增值税即征即退优惠(减免性质代码:01024103,政策依据:财税〔2011〕100号),应报送:

(1)《税务资格备案表》2份。

(2)取得软件产业主管部门颁发的《软件产品登记证书》或著作权行政管理部门颁发的《计算机软件著作权登记证书》。

4.新型墙体材料增值税即征即退优惠(减免性质代码:01064017,政策依据:财税〔2015〕73号),应报送:

(1)《税务资格备案表》2份。

(2)不属于国家发展和改革委员会《产业结构调整指导目录》中的禁止类、限制类项目和环境保护部《环境保护综合名录》中的“高污染、高环境风险”产品或者重污染工艺的声明材料。

5.风力发电增值税即征即退优惠(减免性质代码:01064018,政策依据:财税〔2015〕74号),应报送:

《税务资格备案表》2份。

6.资源综合利用产品及劳务增值税即征即退优惠(减免性质代码:01064019,政策依据:财税〔2015〕78号),应报送:

(1)《税务资格备案表》2份。

(2)综合利用的资源,属于环境保护部《国家危险废物名录》列明的危险废物的,提供省级及以上环境保护部门颁发的《危险废物经营许可证》原件及复印件(原件查验后退回)。

(3)不属于国家发展改革委《产业结构调整指导目录》中的禁止类、限制类项目和环境保护部《环境保护综合名录》中的“高污染、高环境风险”产品或者重污染工艺,以及符合《资源综合利用产品和劳务增值税优惠目录》规定的技术标准和相关条件的书面声明材料。

7.黄金期货交易增值税即征即退优惠(减免性质代码:01081520,政策依据:财税〔2008〕5号),应报送:

《税务资格备案表》2份。

8.有形动产融资租赁服务增值税即征即退优惠(减免性质代码:01083916,政策依据:财税〔2016〕36号),应报送:

(1)《税务资格备案表》2份。

(2)有形动产融资租赁服务业务合同复印件。

9.动漫企业增值税即征即退增值税优惠(减免性质代码:01103234、01103235,政策依据:财税〔2018〕38号),应报送:

(1)《税务资格备案表》2份。

(2)软件产业主管部门颁发的《软件产品登记证书》或著作权行政管理部门颁发的《计算机软件著作权登记证书》。

10.飞机维修劳务增值税即征即退优惠(减免性质代码:01120401,政策依据:财税〔2000〕102号),应报送:

《税务资格备案表》2份。

11.管道运输服务增值税即征即退优惠(减免性质代码:01121311,政策依据:财税〔2016〕36号),应报送:

(1)《税务资格备案表》2份。

(2)管道运输服务业务合同复印件。

12.铂金增值税即征即退优惠(减免性质代码:01129901,政策依据:财税〔2003〕86号),应报送:

(1)《税务资格备案表》2份。

(2)国内生产企业自产自销铂金的证明材料原件及复印件(原件查验后退回)。

(3)上海黄金交易所开具的《上海黄金交易所发票》结算联(查验后退回)。

13.境外投资者以分配利润直接投资暂不征收预提所得税(减免性质代码:04081524,政策依据:财税〔2018〕102号),应报送:

(1)《非居民企业递延缴纳预提所得税信息报告表》2份。

(2)《中华人民共和国扣缴企业所得税报告表》。

(3)相关合同。

(4)支付凭证。

(5)与鼓励类投资项目活动相关的资料。

(6)委托材料。

14.残疾、孤老、烈属减征个人所得税优惠(减免性质代码:05012710,政策依据:中华人民共和国个人所得税法),应报送:

(1)《纳税人减免税备案登记表》2份。

(2)个人身份证件原件(查验后退回)。

(3)残疾、孤老、烈属的资格相关材料原件及复印件(原件查验后退回)。

15.合伙创投企业个人合伙人按投资额的一定比例抵扣从合伙创投企业分得的经营所得(减免性质代码:05129999,政策依据:财税〔2018〕55号、国家税务总局公告2018年第43号),应报送:

(1)《纳税人减免税备案登记表》2份。

(2)《合伙创投企业个人所得税投资抵扣备案表》。

16.天使投资个人按投资额的一定比例抵扣转让初创科技型企业股权取得的应纳税所得额(减免性质代码:05129999,政策依据:财税〔2018〕55号),应报送:

(1)《纳税人减免税备案登记表》2份。

(2)《天使投资个人所得税投资抵扣备案表》。

(3)天使投资个人身份证件原件(查验后退回)。

17.对个人销售住房暂免征收土地增值税(减免性质代码:11011701,政策依据:财税〔2008〕137号),应报送:

《纳税人减免税备案登记表》2份。

18.转让旧房作为保障性住房且增值额未超过扣除项目金额20%的免征土地增值税(减免性质代码:11011707,政策依据:财税〔2013〕101号),应报送:

(1)《纳税人减免税备案登记表》2份。

(2)房屋产权证明、《土地使用权证》复印件。

(3)房地产转让合同(协议)复印件。

(4)扣除项目金额相关材料(如评估报告,发票等)。

19.对企业改制、资产整合过程中涉及的土地增值税予以免征(减免性质代码:11052501、11059901、11059902、11083901、11083902、11083903,政策依据:财税〔2011〕116号、财税〔2013〕3号、财税〔2011〕13号、财税〔2001〕10号、财税〔2003〕212号、财税〔2013〕56号),应报送:

(1)《纳税人减免税备案登记表》2份。

(2)房屋产权证明、《土地使用权证》复印件。

(3)投资、联营双方的营业执照复印件。

(4)投资、联营合同(协议)复印件。

20.被撤销金融机构清偿债务免征土地增值税(减免性质代码:11129901,政策依据:财税〔2003〕141号),应报送:

(1)《纳税人减免税备案登记表》2份。

(2)中国人民银行依法决定撤销的相关材料。

(3)房屋产权证明、《土地使用权证》复印件。

(4)财产处置协议复印件。

21.合作建房自用的土地增值税减免(减免性质代码:11129903,政策依据:财税字〔1995〕48号),应报送:

(1)《纳税人减免税备案登记表》2份。

(2)房屋产权证明、《土地使用权证》复印件。

(3)合作建房合同(协议)复印件。

(4)房产分配方案相关材料。

22.企业整体改制重组暂不征收土地增值税(减免性质代码:11129999,政策依据:财税〔2018〕57号),应报送:

(1)《纳税人减免税备案登记表》2份。

(2)相关房地产权属和价值证明复印件。

(3)房地产转移双方营业执照复印件。

(4)改制、重组协议或等效文件复印件。

(5)转让方改制重组前取得土地使用权所支付地价款的凭据复印件。

【办理地点】

1.可通过办税服务厅(场所)、电子税务局办理,具体地点和网址可从省(自治区、直辖市和计划单列市)税务局网站“纳税服务”栏目查询。

2.此事项可同城通办。

【办理机构】

主管税务机关

【收费标准】

不收费

【办理时间】

即时办结

【联系电话】

主管税务机关对外公开的联系电话,可从省(自治区、直辖市和计划单列市)税务局网站“纳税服务”栏目查询。

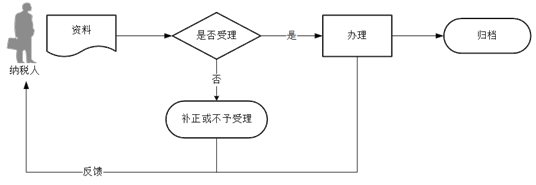

【办理流程】

【纳税人注意事项】

1.纳税人对报送材料的真实性和合法性承担责任。

2.文书表单可在省(自治区、直辖市和计划单列市)税务局网站“下载中心”栏目查询下载或到办税服务厅领取。

3.税务机关提供“最多跑一次”服务。纳税人在资料完整且符合法定受理条件的前提下,最多只需要到税务机关跑一次。

4.纳税人使用符合电子签名法规定条件的电子签名,与手写签名或者盖章具有同等法律效力。

5.纳税人提供的各项资料为复印件的,均须注明“与原件一致”并签章。

6.享受减税、免税优惠的纳税人,减税、免税期满,应当自期满次日起恢复纳税;不再符合减税、免税条件的,应当依法履行纳税义务;未依法纳税的,税务机关应当予以追缴。

7.纳税人实际经营情况不符合减免税规定条件的或者采用欺骗手段获取减免税的、享受减免税条件发生变化未及时向税务机关报告的,以及未按照相关规定履行相关程序自行减免税的,税务机关依照税收征管法有关规定予以处理。

8.纳税人兼营免税、减税项目的,应当分别核算免税、减税项目的销售额;未分别核算销售额的,不得免税、减税。

9.最新减免税政策代码可在国家税务总局“办税指南”栏目查询。

【基本规范】

1.受理

办税服务厅或电子税务局接收资料信息,核对资料信息是否齐全、是否符合法定形式、填写内容是否完整,符合的即时受理;对资料不齐全、不符合法定形式或填写内容不完整的,一次性告知应补正资料或不予受理原因。

2.办理

按照纳税人报送材料录入数据。根据信息系统的提示信息,提醒纳税人更正纠错。

3.反馈

办理结束后,在《税务资格备案表》或《纳税人减免税备案登记表》或《非居民企业递延缴纳预提所得税信息报告表》加盖印章,一份返还纳税人;电子税务局办理的,将办理结果通过电子税务局反馈给纳税人。

4.归档

将资料进行归档。不得将纳税人的办理材料用于与政务服务无关的用途。

【升级规范】

根据纳税信用等级高低逐步取消税收减免备案资料的报送。

【政策依据】

序号 | 文件名称 | 信息公开选项 |

1 | 《中华人民共和国税收征收管理法》 | 主动公开 |

2 | 《财政部 国家税务总局关于继续执行光伏发电增值税政策的通知》(财税〔2016〕81号) | 主动公开 |

3 | 《财政部 国家税务总局关于软件产品增值税政策的通知》(财税〔2011〕100号) | 主动公开 |

4 | 《财政部 国家税务总局关于新型墙体材料增值税政策的通知》(财税〔2015〕73号) | 主动公开 |

5 | 《财政部 国家税务总局关于风力发电增值税政策的通知》(财税〔2015〕74号) | 主动公开 |

6 | 《财政部 国家税务总局关于印发<资源综合利用产品和劳务增值税优惠目录>的通知》(财税〔2015〕78号) | 主动公开 |

7 | 《财政部 国家税务总局关于黄金期货交易有关税收政策的通知》(财税〔2008〕5号) | 主动公开 |

8 | 《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号) | 主动公开 |

9 | 《财政部 税务总局关于延续动漫产业增值税政策的通知》(财税〔2018〕38号) | 主动公开 |

10 | 《财政部 国家税务总局关于飞机维修增值税问题的通知》(财税〔2000〕102号) | 主动公开 |

11 | 《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号) | 主动公开 |

12 | 《财政部 国家税务总局关于铂金及其制品税收政策的通知》(财税〔2003〕86号) | 主动公开 |

13 | 《财政部 国家税务总局关于促进残疾人就业增值税政策的通知》(财税〔2016〕52号) | 主动公开 |

14 | 《财政部 税务总局关于创业投资企业和天使投资个人有关税收政策的通知》(财税〔2018〕55号) | 主动公开 |

15 | 《财政部 国家税务总局关于土地增值税若干问题的通知》(财税〔2006〕21号) | 主动公开 |

16 | 《中华人民共和国土地增值税暂行条例》 | 主动公开 |

17 | 《财政部 国家税务总局关于土地增值税一些具体问题规定的通知》(财税字〔1995〕48号) | 主动公开 |

18 | 《财政部 国家税务总局关于棚户区改造有关税收政策的通知》(财税〔2013〕101号) | 主动公开 |

19 | 《财政部 税务总局关于公共租赁住房税收优惠政策的公告》(财政部税务总局公告2019年第61号) | 主动公开 |

20 | 《财政部 国家税务总局关于调整房地产交易环节税收政策的通知》(财税〔2008〕137号) | 主动公开 |

21 | 《财政部 国家税务总局关于中国邮政储蓄银行改制上市有关税收政策的通知》(财税〔2013〕53号) | 主动公开 |

22 | 《财政部 国家税务总局关于中国邮政集团公司邮政速递物流业务重组改制有关税收问题的通知》(财税〔2011〕116号) | 主动公开 |

23 | 《财政部 国家税务总局关于中国中信集团公司重组改制过程中土地增值税等政策的通知》(财税〔2013〕3号) | 主动公开 |

24 | 《财政部 国家税务总局关于中国联合网络通信集团有限公司转让CDMA网及其用户资产企业合并资产整合过程中涉及的增值税营业税印花税和土地增值税政策问题的通知》(财税〔2011〕13号) | 主动公开 |

25 | 《财政部 国家税务总局关于中国信达等4家金融资产管理公司税收政策问题的通知》(财税〔2001〕10号) | 主动公开 |

26 | 《财政部 国家税务总局关于中国东方资产管理公司处置港澳国际(集团)有限公司有关资产税收政策问题的通知》(财税〔2003〕212号) | 主动公开 |

27 | 《财政部 国家税务总局关于中国信达资产管理股份有限公司等4家金融资产管理公司有关税收政策问题的通知》(财税〔2013〕56号) | 主动公开 |

28 | 《财政部 税务总局关于继续执行的车辆购置税优惠政策的公告》(财政部税务总局公告2019年第75号) | 主动公开 |

29 | 《国家税务总局关于印发<办税服务厅管理办法>的通知》(税总发〔2018〕189号) | 主动公开 |

30 | 《国家税务总局关于公布取消一批税务证明事项以及废止和修改部分规章规范性文件的决定》(国家税务总局令第48号) | 主动公开 |

31 | 《国家税务总局关于印发<全国税务系统深化“放管服”改革五年工作方案(2018年—2022年)>的通知》(税总发〔2018〕199号) | 主动公开 |

32 | 《国家税务总局关于印发<全国税务系统进一步优化税收营商环境行动方案(2018年—2022年)>的通知》(税总发〔2018〕145号) | 主动公开 |