4.3.1—128 纳税人放弃免(减)税权声明

【事项名称】

纳税人放弃免(减)税权声明

【业务描述】

纳税人销售货物、应税劳务或者发生应税行为适用免税、减税规定的,可以放弃免税、减税,报主管税务机关备案。

适用增值税免税政策的出口货物劳务,出口企业或其他单位如果放弃免税,实行按内销货物征税的,应向主管税务机关提出书面报告。

【设定依据】

1.《中华人民共和国增值税暂行条例实施细则》第三十六条

2.《国家税务总局关于发布〈出口货物劳务增值税和消费税管理办法〉的公告》(国家税务总局公告2012年第24号)第十一条第八款

【办理材料】

序号 | 材料名称 | 数量 | 备注 |

1 | 《增值税纳税人放弃免税权声明表》 | 2份 | 适用增值税纳税人放弃免(减)税权 |

2 | 《出口货物劳务放弃免税权声明表》 | 2份 | 适用出口企业放弃免税 |

3 | 纳税人身份证件原件(查验后退回) | 不需办理税务登记的纳税人 |

【办理地点】

可通过办税服务厅(场所)办理,具体地点可从省(自治区、直辖市和计划单列市)税务局网站“纳税服务”栏目查询。

【办理机构】

主管税务机关

【收费标准】

不收费

【办理时间】

即时办结

【联系电话】

主管税务机关对外公开的联系电话,可从省(自治区、直辖市和计划单列市)税务局网站“纳税服务”栏目查询。

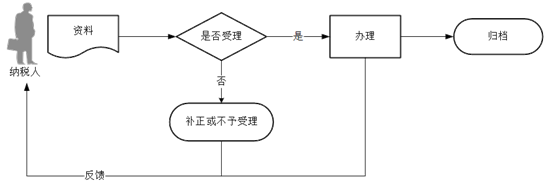

【办理流程】

【纳税人注意事项】

1.纳税人对报送材料的真实性和合法性承担责任。

2.文书表单可在省(自治区、直辖市和计划单列市)税务局网站“下载中心”栏目查询下载或到办税服务厅领取。

3.税务机关提供“最多跑一次”服务。纳税人在资料完整且符合法定受理条件的前提下,最多只需要到税务机关跑一次。

4.纳税人使用符合电子签名法规定条件的电子签名,与手写签名或者盖章具有同等法律效力。

5.纳税人提供的各项资料为复印件的,均须注明“与原件一致”并签章。

6.纳税人发生应税行为适用免税、减税规定的,可以放弃免税、减税;出口企业或其他单位发生适用增值税免税政策的出口货物劳务,可以放弃免税,实行按内销货物征税。纳税人放弃减税、免税的,应当以书面形式提交放弃免税权声明,报主管税务机关备案,自提交备案资料的次月起,按照现行有关规定计算缴纳增值税,36个月内不得再申请免税、减税。

7.纳税人一经放弃免税权,其生产销售的全部增值税应税行为均应按照适用税率征税,不得选择某一免税项目放弃免税权,也不得根据不同的销售对象选择部分应税行为放弃免税权。

8.纳税人在免税期内购进用于免税项目的应税行为所取得的增值税扣税凭证,一律不得抵扣。

9.纳税人销售自己使用过的固定资产,适用简易办法依照3%征收率减按2%征收增值税政策的,可以放弃减税,按照简易办法依照3%征收率缴纳增值税,并可以开具增值税专用发票。

【基本规范】

1.受理

办税服务厅接收资料信息,核对资料信息是否齐全、是否符合法定形式、填写内容是否完整,符合的即时受理;对资料不齐全、不符合法定形式或填写内容不完整的,当场一次性告知应补正资料或不予受理原因。

2.办理

按照纳税人报送材料录入数据。根据信息系统的提示信息,提醒纳税人更正纠错。

3.反馈

办理结束后,给纳税人出具一份《税务事项通知书》(备案通知)。

4.归档

将资料进行归档。不得将纳税人的办理材料用于与政务服务无关的用途。

【升级规范】

1.税务机关提供在电子税务局办理纳税人放弃免(减)税权声明服务。

2.根据纳税信用等级高低逐步取消纳税人放弃增值税免(减)税权声明资料的报送。

【政策依据】

序号 | 文件名称 | 信息公开选项 |

1 | 《关于修改〈中华人民共和国增值税暂行条例实施细则〉和〈中华人民共和国营业税暂行条例实施细则〉的决定》(财政部令第65号) | 主动公开 |

2 | 《国家税务总局关于发布〈出口货物劳务增值税和消费税管理办法〉的公告》(国家税务总局公告2012年第24号) | 主动公开 |

3 | 《国家税务总局关于营业税改征增值税试点期间有关增值税问题的公告》(国家税务总局公告2015年第90号) | 主动公开 |

4 | 《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号) | 主动公开 |

5 | 《财政部 国家税务总局关于增值税纳税人放弃免税权有关问题的通知》(财税〔2007〕127号) | 主动公开 |

6 | 《国家税务总局关于印发<全国税务系统进一步优化税收营商环境行动方案(2018年—2022年)>的通知》(税总发〔2018〕145号) | 依申请公开 |

7 | 《国家税务总局关于印发<办税服务厅管理办法>的通知》(税总发〔2018〕189号) | 依申请公开 |

8 | 《国家税务总局关于印发<全国税务系统深化“放管服”改革五年工作方案(2018年—2022年)>的通知》(税总发〔2018〕199号) | 依申请公开 |