3.4.1—071 居民企业(查账征收)企业所得税月(季)度申报

【事项名称】

【业务描述】

实行查账征收方式申报企业所得税的居民企业(包括境外注册中资控股居民企业)在月份或者季度终了之日起的15日内,应依照税收法律、法规、规章及其他有关规定,向税务机关填报《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2018版)》及其他相关资料,进行月(季)度预缴纳税申报。

【设定依据】

1.《中华人民共和国税收征收管理法》第二十五条第一款

2.《中华人民共和国企业所得税法》第一条、第五十四条

【办理材料】

序号 | 材料名称 | 数量 | 备注 | |

1 | 《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2018年版)》 | 2份 | ||

有以下情形的,还应提供相应材料 | ||||

适用情形 | 材料名称 | 数量 | 备注 | |

有直接管理的跨地区设立的项目部的建筑企业总机构 | 建筑企业总机构直接管理的跨地区经营项目部就地预缴税款的完税证明 | 1份 | 原件查验后退回 | |

跨省、自治区、直辖市和计划单列市设立的,实行汇总纳税办法的居民企业(分支机构) | 《企业所得税汇总纳税分支机构所得税分配表》复印件 | 1份 | 经总机构所在地主管税务机关受理的 | |

符合条件的境外投资居民企业 | 《居民企业参股外国企业信息报告表》 | 1份 | ||

适用股权激励和技术入股递延纳税政策的企业 | 《技术成果投资入股企业所得税递延纳税备案表》 | 1份 | 投资完成后首次预缴申报时报送 | |

【办理地点】

1.可通过办税服务厅(场所)、电子税务局办理,具体地点和网址可从省(自治区、直辖市和计划单列市)税务局网站“纳税服务”栏目查询。

2.此事项可同城通办。

【办理机构】

主管税务机关

【收费标准】

不收费

【办理时间】

即时办结

【联系电话】

主管税务机关对外公开的联系电话,可从省(自治区、直辖市和计划单列市)税务局网站“纳税服务”栏目查询。

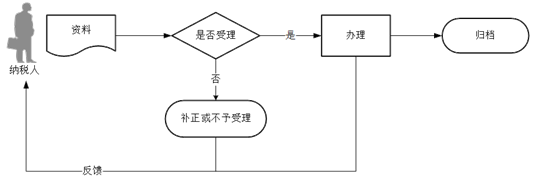

【办理流程】

【纳税人注意事项】

1.纳税人对报送材料的真实性和合法性承担责任。

2.文书表单可在省(自治区、直辖市和计划单列市)税务局网站“下载中心”栏目查询下载或到办税服务厅领取。

3.税务机关提供“最多跑一次”服务。纳税人在资料完整且符合法定受理条件的前提下,最多只需要到税务机关跑一次。

4.纳税人使用符合电子签名法规定条件的电子签名,与手写签名或者盖章具有同等法律效力。

5.企业所得税预缴申报必须连续进行,中间缺漏的属期要先补充完整,才能继续申报。

6.纳税人未按照规定的期限办理纳税申报和报送纳税资料的,将影响纳税信用评价结果,并依照《中华人民共和国税收征收管理法》有关规定承担相应法律责任。

7.企业所得税分月或者分季预缴,由税务机关具体核定。符合条件的小型微利企业,实行按季度申报预缴企业所得税。

8.纳税期限遇最后一日是法定休假日的,以休假日期满的次日为期限的最后一日;在期限内有连续3日以上法定休假日的,按休假日天数顺延。

9.跨地区经营的汇总纳税纳税人,总机构应分摊的预缴比例填报25%,中央财政集中分配的预缴比例填报25%,全部分支机构应分摊的预缴比例填报50%;省内经营的汇总纳税纳税人,按各省规定执行。

10.建筑企业总机构直接管理的跨地区设立的项目部,应按项目实际经营收入的0.2%按月或按季由总机构向项目所在地预分企业所得税,并由项目部向所在地主管税务机关预缴。

11.纳税人享受减税、免税待遇的,在减税、免税期间应当按照规定办理纳税申报,填写申报表及其附表上的优惠栏目。

【基本规范】

1.受理

(1)办税服务厅或电子税务局接收资料信息,核对资料信息是否齐全、是否符合法定形式、填写内容是否完整,符合的即时受理;对资料不齐全、不符合法定形式或填写内容不完整的,一次性告知应补正资料或不予受理原因。

(2)不得违规受理申报。

2.办理

(1)按照纳税人报送材料录入数据。根据信息系统的提示信息,提醒纳税人更正纠错。

(2)按规定开具税收票证。

3.反馈

办理结束后,在申报表上加盖印章,一份返还纳税人;电子税务局办理的,将办理结果通过电子税务局反馈给纳税人。

4.归档

将资料进行归档。不得将纳税人的办理材料用于与政务服务无关的用途。

【升级规范】

1.利用数字证书申报成功的纳税人,取消纸质资料报送。

2.实现汇总纳税企业企业所得税涉税信息跨省共享。

3.推进税(费)种要素申报,逐步扩大申报表免填数据项范围,实现部分申报表由系统自动生成,推送给纳税人由其确认后报送。

4.税务机关通过电子税务局对临近申报期限结束还未申报的纳税人提供提示提醒服务。

【政策依据】

序号 | 文件名称 | 信息公开选项 |

1 | 《中华人民共和国税收征收管理法》 | 主动公开 |

2 | 《中华人民共和国企业所得税法》 | 主动公开 |

3 | 《税收票证管理办法》(国家税务总局令第28号) | 主动公开 |

4 | 《财政部 国家税务总局中国人民银行关于印发〈跨省市总分机构企业所得税分配及预算管理办法〉的通知》(财预〔2012〕40号) | 主动公开 |

5 | 《国家税务总局关于印发〈跨地区经营汇总纳税企业所得税征收管理办法〉的公告》(国家税务总局公告2012年第57号) | 主动公开 |

6 | 《国家税务总局关于实施〈税收票证管理办法〉若干问题的公告》(国家税务总局公告2013年第34号) | 主动公开 |

7 | 《国家税务总局关于居民企业报告境外投资和所得信息有关问题的公告》(国家税务总局公告2014年第38号) | 主动公开 |

8 | 《国家税务总局关于合理简并纳税人申报缴税次数的公告》(国家税务总局公告2016年第6号) | 主动公开 |

9 | 《国家税务总局关于股权激励和技术入股所得税征管问题的公告》(国家税务总局公告2016年第62号) | 主动公开 |

10 | 《国家税务总局关于发布<办税事项“最多跑一次”清单>的公告》(国家税务总局公告2018年第12号) | 主动公开 |

11 | 《国家税务总局关于发布修订后的〈企业所得税优惠政策事项办理办法〉的公告》(国家税务总局公告2018年第23号) | 主动公开 |

12 | 《国家税务总局关于发布〈中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2018年版)〉等报表的公告》(国家税务总局公告2018年第26号) | 主动公开 |

13 | 《国家税务总局关于修订〈中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2018年版)〉等部分表单样式及填报说明的公告》(国家税务总局公告2019年第3号) | 主动公开 |

14 | 《国家税务总局关于修订2018年版企业所得税预缴纳税申报表部分表单及填报说明的公告》(国家税务总局公告2019年第23号) | 主动公开 |

15 | 《国家税务总局中国人民银行财政部关于跨省合资铁路企业跨地区税收分享入库有关问题的通知》(国税发〔2012〕116号) | 主动公开 |

16 | 《国家税务总局关于跨地区经营建筑企业所得税征收管理问题的通知》(国税函〔2010〕156号) | 主动公开 |

17 | 《国家税务总局关于创新税收服务和管理的意见》(税总发〔2014〕85号) | 主动公开 |

18 | 《国家税务总局关于加快推行办税事项同城通办的通知》(税总发〔2016〕46号) | 主动公开 |

19 | 《国家税务总局关于印发<全国税务系统进一步优化税收营商环境行动方案(2018年—2022年)>的通知》(税总发〔2018〕145号) | 主动公开 |

20 | 《国家税务总局关于印发<办税服务厅管理办法>的通知》(税总发〔2018〕189号) | 依申请公开 |

21 | 《国家税务总局关于印发<全国税务系统深化“放管服”改革五年工作方案(2018年—2022年)>的通知》(税总发〔2018〕199号) | 依申请公开 |