3.4.6—076 对采取实际利润额预缴以外的其他企业所得税预缴方式的核定

【事项名称】

对采取实际利润额预缴以外的其他企业所得税预缴方式的核定

【业务描述】

企业所得税纳税人应按照月度或者季度的实际利润额预缴企业所得税。按照月度或者季度的实际利润额预缴有困难的,可以按照上一纳税年度应纳税所得额的月度或者季度平均额预缴,或者按照经税务机关认可的其他方法预缴。

【设定依据】

《中华人民共和国企业所得税法实施条例》第一百二十七条第二款

【办理材料】

序号 | 材料名称 | 数量 | 备注 | |

1 | 《税务行政许可申请表》 | 1份 | ||

2 | 经办人身份证件 | 1份 | 查验后退回 | |

3 | 纳税人确有困难不能按照月度或者季度的实际利润额预缴企业所得税的情况证明 | 1份 | ||

有以下情形的,还应提供相应材料 | ||||

适用情形 | 材料名称 | 数量 | 备注 | |

委托代理人办理 | 代理委托书 | 1份 | ||

代理人身份证件 | 1份 | 查验后退回 | ||

【办理地点】

可通过办税服务厅(场所)、电子税务局办理,具体地点和网址可从省(自治区、直辖市和计划单列市)税务局网站“纳税服务”栏目查询。

【办理机构】

主管税务机关

【收费标准】

不收费

【办理时间】

在20个工作日内办结;对20个工作日内无法作出决定的,经决定机构负责人批准可以延长10个工作日。

【联系电话】

主管税务机关对外公开的联系电话,可从省(自治区、直辖市和计划单列市)税务局网站“纳税服务”栏目查询。

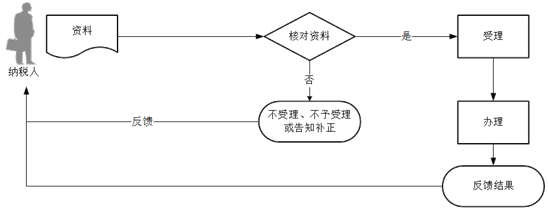

【办理流程】

【纳税人注意事项】

1.纳税人对报送材料的真实性和合法性承担责任。

2.文书表单可在省(自治区、直辖市和计划单列市)税务局网站“下载中心”栏目查询下载或到办税服务厅领取。

3.纳税人使用符合电子签名法规定条件的电子签名,与手写签名或者盖章具有同等法律效力。

4.纳税人提供的各项资料为复印件的,均须注明“与原件一致”并签章。

5.纳税人的预缴方法一经确定,该纳税年度内不得随意变更。

6.按月度预缴企业所得税的申请人应当于每年1月31日前提出申请;按季度预缴企业所得税的申请人应当于每年3月31日前提出申请。

【基本规范】

1.受理

(1)办税服务厅接收纳税人报送的资料,核对资料是否齐全、是否符合法定形式、填写内容是否完整,符合的即时受理,制作《税务行政许可受理通知书》送达纳税人,并制作《税务文书送达回证》由纳税人签收。

(2)申请材料存在问题可以当场更正的,应当一次性告知纳税人更正;申请材料不齐全或不符合法定形式的,应当当场或者5日内制作《补正税务行政许可材料告知书》,一次性告知纳税人需要补正的材料,并制作《税务文书送达回证》由纳税人签收。

(3)纳税人提出的行政许可申请事项依法不属于本行政机关职权范围的,办税服务厅不予受理,当场制作并送达《税务行政许可不予受理通知书》,并制作《税务文书送达回证》由纳税人签收。

(4)申请事项属于税务机关管辖范围,但不需要取得税务行政许可的,应当即时告知申请人不受理,同时告知其解决的途径。

(5)对省税务机关确定的能够当即办理的税务行政许可事项,直接出具和送达《准予税务行政许可决定书》,不再出具《税务行政许可受理通知书》。

(6)纳税人通过电子税务局申请的,电子税务局接收纳税人报送的资料信息,核对资料是否齐全、是否符合法定形式、填写内容是否完整,符合的即时受理;资料不齐全或者填写内容不符合规定的,一次性告知补正内容或要求纳税人重新填报。

2.办理

(1)按照纳税人报送材料录入数据。根据信息系统的提示信息,提醒纳税人更正纠错。

(2)办税服务厅1个工作日内将资料信息流转至相关责任部门。

3.反馈

(1)办税服务厅收到反馈后1个工作日内通知纳税人凭《税务行政许可受理通知书》领取《准予税务行政许可决定书》或《不予税务行政许可决定书》,并制作《税务文书送达回证》由纳税人签收。审查结果为“不予税务行政许可”的,应当说明理由并告知纳税人在《不予税务行政许可决定书》上注明的期限内,享有依法申请行政复议或提起行政诉讼的权利。

(2)电子税务局办理的,将办理结果通过电子税务局反馈给纳税人。

(3)办税服务厅与申请人不在同一县(市、区、旗),或者直接送达税务行政许可文书存在其他困难情形的,可以根据纳税人书面要求,按照纳税人在《税务行政许可申请表》上填写的地址,在文书出具之日起2个工作日内向纳税人邮寄送达。邮寄送达的,以挂号函件回执上注明的收件日期为送达日期,并视为已送达。税务机关应当保留邮寄单据并做好台账登记。邮寄送达不得收取任何费用。

(4)在作出准予税务行政许可决定之日起7日内,在办税服务厅或者其他办公场所以及税务机关门户网站上公开税务行政许可决定。

4.归档

将资料进行归档。不得将纳税人的办理材料用于与政务服务无关的用途。

【升级规范】

1.办理时限由20个工作日提速至15个工作日。

2.根据纳税信用评价结果逐步取消资料报送。

【政策依据】

序号 | 文件名称 | 信息公开选项 |

1 | 《中华人民共和国企业所得税法实施条例》 | 主动公开 |

2 | 《国家税务总局关于税务行政许可若干问题的公告》(国家税务总局公告2016年第11号) | 主动公开 |

3 | 《国家税务总局关于简化税务行政许可事项办理程序的公告》(国家税务总局公告2017年第21号) | 主动公开 |

4 | 《国家税务总局关于公布已取消税务行政许可事项的公告》(国家税务总局公告2019年第11号) | 主动公开 |

5 | 《国家税务总局关于印发<企业所得税核定征收办法>(试行)的通知》(国税发〔2008〕30号) | 主动公开 |

6 | 《国家税务总局关于规范行政审批行为改进行政审批有关工作的意见》(税总发〔2015〕142号) | 主动公开 |

7 | 《国家税务总局关于印发<全国税务系统深化“放管服”改革五年工作方案(2018年—2022年)>的通知》(税总发〔2018〕199号) | 依申请公开 |

8 | 《国家税务总局关于取消一批涉税事项和报送资料的通知》(税总函〔2017〕403号) | 主动公开 |