2.4.1—056 存根联数据采集

【事项名称】

存根联数据采集

【业务描述】

使用增值税发票管理系统的纳税人应于每月申报期内向税务机关报送增值税发票数据,税务机关对数据进行比对校验,接收数据。

【设定依据】

1.《中华人民共和国发票管理办法》第二十三条

2.《国家税务总局关于全面推行增值税发票系统升级版有关问题的公告》(国家税务总局公告2015年第19号)第三条

3.《国家税务总局关于印发<增值税防伪税控系统管理办法>的通知》(国税发〔1999〕221号)第二十一条

【办理材料】

适用情形 | 材料名称 | 数量 | 备注 |

因金税盘、税控盘、报税盘等损坏而导致无法报送电子数据的纳税人 | 已开具增值税发票存根联(作废发票应报送全部联次) | 补录退回 | |

按照有关规定不使用网络办税或不具备网络条件的特定纳税人 | 金税盘(税控盘)、报税盘 |

【办理地点】

1.可通过办税服务厅(场所)、增值税发票管理系统、自助办税终端办理,具体地点可从省(自治区、直辖市和计划单列市)税务局网站“纳税服务”栏目查询。

2.此事项可在同城通办。

【办理机构】

主管税务机关

【收费标准】

不收费

【办理时间】

即时办结

【联系电话】

主管税务机关对外公开的联系电话,可从省(自治区、直辖市和计划单列市)税务局网站“纳税服务”栏目查询。

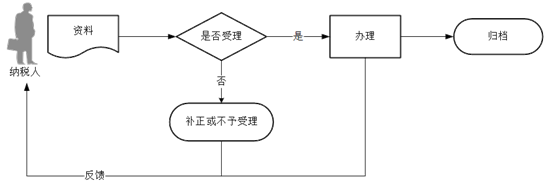

【办理流程】

【纳税人注意事项】

1.纳税人对报送材料的真实性和合法性承担责任。

2.税务机关提供“最多跑一次”服务。纳税人在资料完整且符合法定受理条件的前提下,最多只需要到税务机关跑一次。

3.纳税人应在互联网连接状态下在线使用增值税发票管理系统开具发票,系统可自动上传已开具的发票明细数据。

纳税人因网络故障等原因无法在线开票的,在税务机关设定的离线开票时限和离线开具发票总金额范围内仍可开票,超限将无法开具发票。纳税人开具发票次月仍未连通网络上传已开具发票明细数据的,也将无法开具发票。纳税人需连通网络上传发票数据后方可开票,若仍无法连通网络的需携带专用设备到税务机关处理。

按照有关规定不使用网络办税或不具备网络条件的特定纳税人,以离线方式开具发票,不受离线开票时限和离线开具发票总金额限制。特定纳税人需携带专用设备和相关资料到税务机关进行存根联数据采集。

以离线方式开具发票的纳税人,因金税盘、税控盘同时损坏等原因不能报税的,纳税人应提供当月全部增值税发票到税务机关进行数据采集。

4.纳税人应按规定作废发票。发票遗失、损毁的,应向主管税务机关报告处理。

5.使用增值税发票管理系统的纳税人应向税务机关如实报送增值税发票数据,如实填列增值税纳税申报表进行申报。

【基本规范】

1.受理

办税服务厅接收资料,核对资料是否齐全、是否符合法定形式、填写内容是否完整,符合的即时办结;对资料不齐全、不符合法定形式或填写内容不完整的,当场一次性告知应补正资料或不予受理原因。

2.办理

采集增值税发票数据信息。

3.反馈

办理结束后向纳税人反馈数据采集结果,将金税盘、税控盘或报税盘等增值税税控系统专用设备和增值税发票退还纳税人。

【升级规范】

除了特定纳税人及特殊情形外,取消增值税发票抄报税,改由纳税人对开票数据进行确认。

【政策依据】

序号 | 文件名称 | 信息公开选项 |

1 | 《中华人民共和国发票管理办法》 | 主动公开 |

2 | 《国家税务总局关于全面推行增值税发票系统升级版有关问题的公告》(国家税务总局公告2015年第19号) | 主动公开 |

3 | 《国家税务总局关于推行通过增值税电子发票系统开具的增值税电子普通发票有关问题的公告》(国家税务总局公告2015年第84号) | 主动公开 |

4 | 《国家税务总局关于发布<办税事项“最多跑一次”清单>的公告》(国家税务总局公告2018年第12号) | 主动公开 |

5 | 《国家税务总局关于印发<增值税纳税申报比对管理操作规程(试行)>的通知》(税总发〔2017〕124号) | 主动公开 |

6 | 《国家税务总局关于加快推行办税事项同城通办的通知》(税总发〔2016〕46号) | 依申请公开 |

7 | 《国家税务总局关于重新修订<增值税专用发票数据采集管理规定>的通知》(国税发〔2003〕97号) | 主动公开 |

8 | 《国家税务总局关于在全国开展营业税改征增值税试点有关征收管理问题的公告》(国家税务总局公告2013年第39号) | 主动公开 |

9 | 《国家税务总局关于修订<增值税专用发票使用规定>的通知》(国税发〔2006〕156号) | 主动公开 |

10 | 《税务机关代开增值税专用发票管理办法(试行)》(国税发〔2004〕153号) | 主动公开 |

11 | 《国家税务总局关于印发<增值税防伪税控系统管理办法>的通知》(国税发〔1999〕221号) | 主动公开 |